الملف د- 2 - عدم التجانس في تغيّر عبء ديون الأسر بعد زيادة سعر الفائدة في بنك إسرائيل

• منذ أن بدأ بنك إسرائيل في رفع أسعار الفائدة في أبريل 2022، قام المقترضون الذين يقيمون في بلدات مصنفة ضمن مستوى اجتماعي واقتصادي مرتفع بسداد أجزاء من رهنهم العقاري (وخاصة الجزء الموجود في المسار الأساسي) بوتيرة أعلى من أصحاب الرهن العقاري الذين يقيمون في بلدات مصنفة ضمن مستوى اجتماعي واقتصادي متدني.

• خلال الفترة نفسها، حاول أصحاب القروض الاستهلاكية، الذين يقيمون في بلدات مصنفة ضمن مستوى اجتماعي واقتصادي مرتفع، في كثير من الحالات تجنب تحمل ديون جديدة وسداد الديون القائمة، في حين أضيفت لأولئك الذين يعيشون في بلدات مصنفة ضمن مستوى اجتماعي واقتصادي متدني ديون إضافية.

1. تمهيد

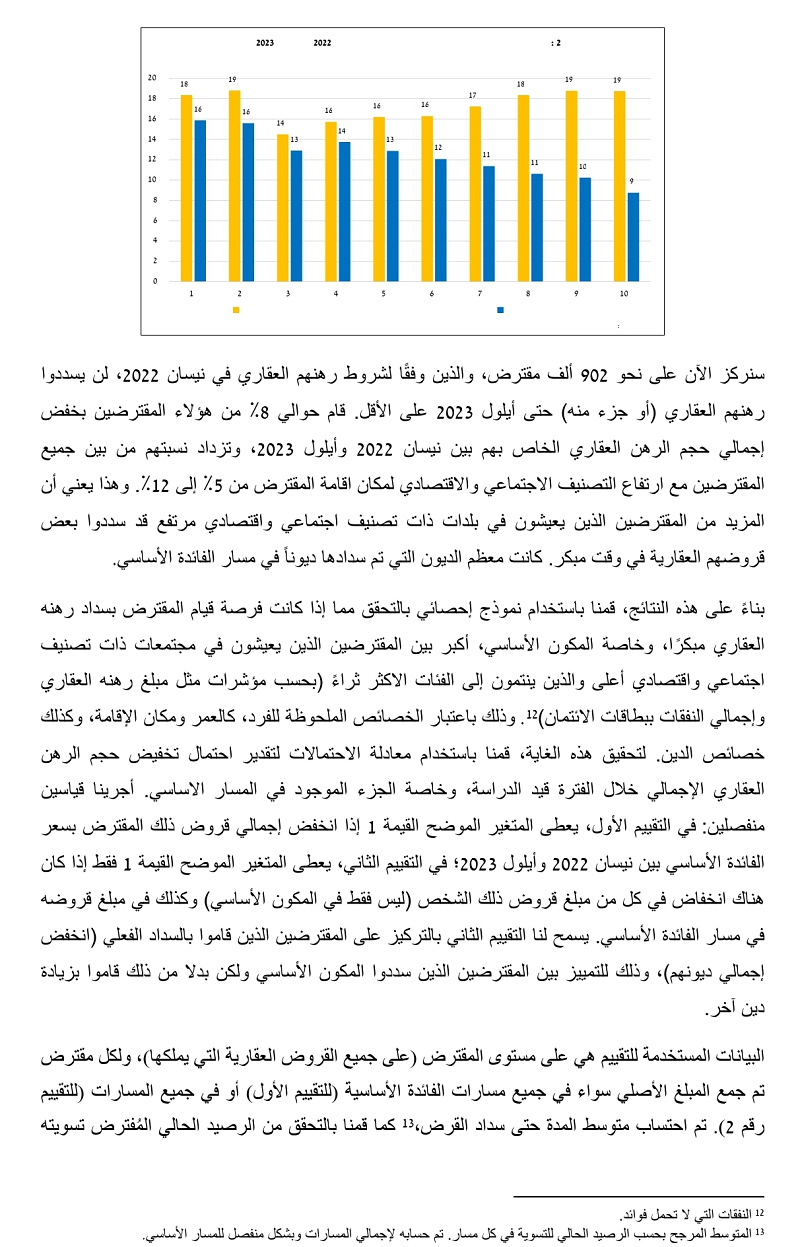

يحلل هذا الملف عبء الديون على الأسر وتأثير التشديد النقدي على هذا العبء، ويدرس الاختلافات في طرق تعامل المقترضين مع التشديد وفقا لخصائصهم الديموغرافية ونوعية ديونهم. يركز الملف على القروض العقارية والقروض الاستهلاكية ويقارن بين خصائص ديون الأسر قبل بدء التشديد النقدي (نيسان 2022) وخصائصها في أيلول 2023.

أثرت الزيادة في أسعار الفائدة بشكل مباشر على العديد من الأسر التي تحمل ديونًا بمعدلات فائدة متغيرة، وخاصة في مسار سعر الفائدة الأساسي. ومع ذلك، تمكن بعض المقترضين من تخفيف تأثير زيادة سعر الفائدة على السداد الشهري بطرق مختلفة:

(1) خفض الديون القائمة عن طريق السداد المبكر (الكامل أو الجزئي).

(2) تغيير شروط الائتمان، بحيث ينخفض القسط الشهري - على سبيل المثال، تمديد فترة سداد الدين، دون تغيير مبلغ الدين الأصلي.

نوضح بهذا أن هذه الإجراءات قللت من تأثير زيادة سعر الفائدة على السداد الشهري على المدى القصير، لكن لا يمكن معرفة ما إذا كانت هذه الإجراءات ستخفف من إجمالي عبء الدين طوال فترة الدين. يعتمد هذا من بين أمور أخرى، على تطور التضخم وسعر فائدة بنك إسرائيل خلال السنوات القليلة المقبلة.

ترى الأدبيات الاقتصادية أن ميل الأسرة إلى اتخاذ أي من الخطوات المذكورة أعلاه لتقليل عبء الديون (أو عدم زيادته) عندما ترتفع أسعار الفائدة مرتبط بوضعها الاجتماعي والاقتصادي، ووضعها المالي، وثقافتها المالية، وقدرتها على المساومة مع مقدم القرض.

وجد (Kyes et al., 2014, (Di Maggio et al., 2017) (Beraja et al., 2019) أن انخفاض سعر الفائدة الاسمي حفّز الأسر على إعادة تمويل القروض العقارية ذات السعر الثابت (refinancing)، وأن التأثير كان مختلفًا في مناطق مختلفة في الولايات المتحدة الأمريكية. (Kramer et al., 2024) وجد أن الأسر ذات الدخل المنخفض لم تقم بإعادة تمويل الرهن العقاري خلال فترة الفائدة المنخفضة، على عكس ما قامت به أغلب الأسر ذات الدخل الأعلى.

2. وجود أنواع مختلفة من الديون

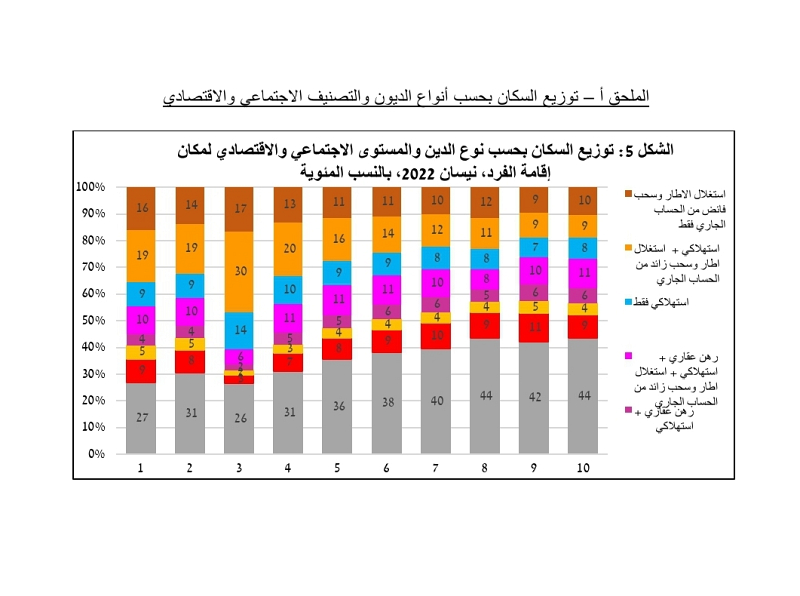

في نيسان 2022، كان ما يقرب من 62% من الأشخاص المسجلين في قاعدة بيانات الائتمان مثقلين بالديون (رهن عقاري، وقروض استهلاكية، ورصيد سلبي، وفائض سحب من الحساب الجاري). بحلول أيلول 2023، وفي نفس الوقت الذي ارتفعت فيه أسعار الفائدة، انخفضت نسبة الأشخاص الذين لديهم ديون استهلاكية بنحو 3 نقاط مئوية، وانخفضت نسبة أصحاب الرهن العقاري بمقدار نقطة مئوية.

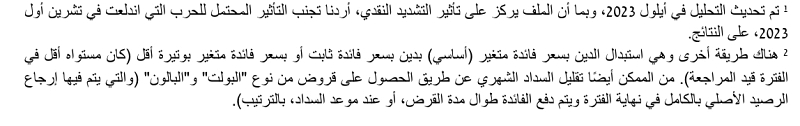

يكشف فحص التصنيف الاجتماعي والاقتصادي لمكان إقامة الفرد أن الميل إلى تحمل ديون استهلاكية أو زيادة السحب يتناسب عكسياً مع ارتفاع التصنيف الاجتماعي والاقتصادي لمكان إقامة المقترض. وهذه الاختلافات واضحة سواء في نيسان 2022 أو خلال التغييرات التي حدثت حتى أيلول 2023. في المقابل، فإن نسبة المقترضين الذين لديهم رهن عقاري ونسبة غير المدينين (بسحب فائض أو قرض استهلاكي أو رهن عقاري) ترتفع مع التصنيف الاجتماعي والاقتصادي لمكان إقامة المقترض (الشكل 1). من الواضح أن الانخفاض في نسبة أصحاب الديون الاستهلاكية خلال الفترة التي ارتفع فيها سعر الفائدة كان أكبر بين الأسر ذات التصنيف الاجتماعي والاقتصادي المرتفع (الشكل 2). ولم تتم ملاحظة مثل هذا الاتجاه في الفترات التي سبقت تشديد السياسة النقدية.

3. القروض العقارية

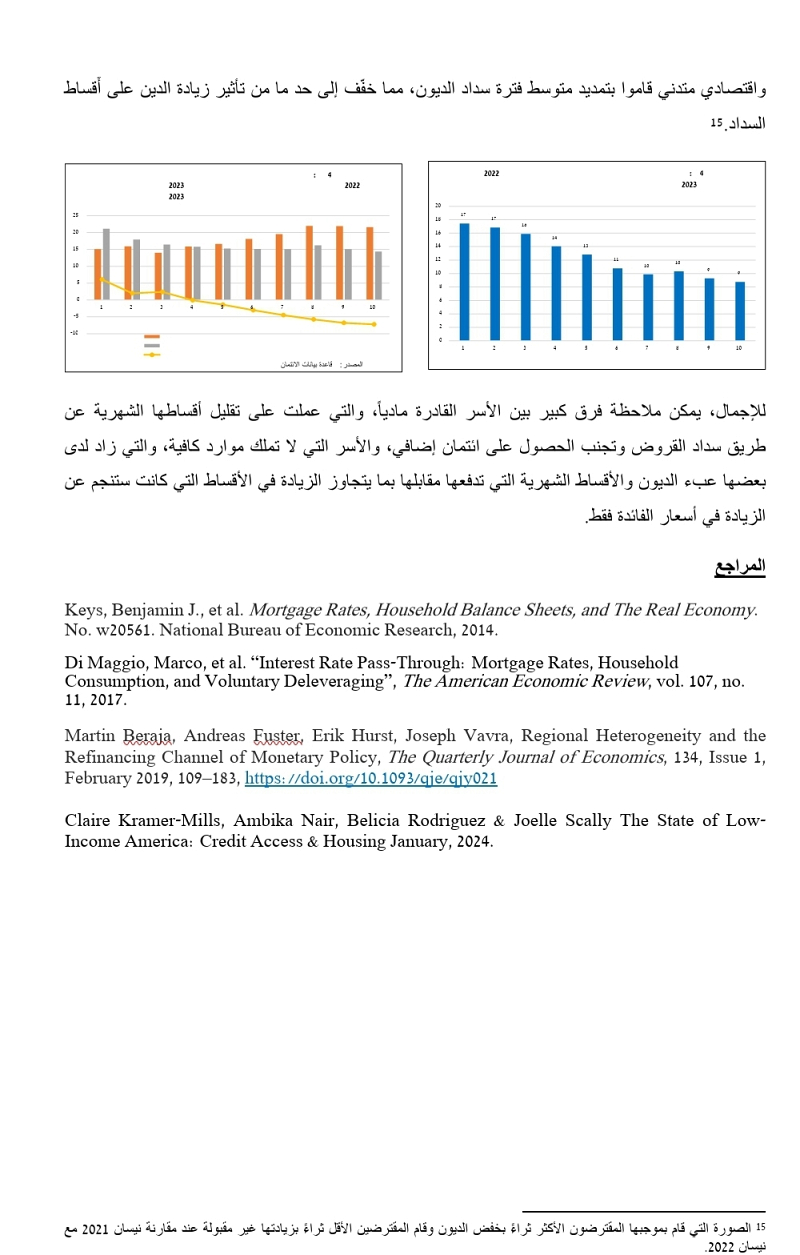

يتناول هذا القسم التغيرات في عبء ديون الأسر الحاصلة على رهن عقاري بحسب الاجراءات المتخذة لتغيير حجم الدين وخصائصه. تمحور التحليل حول ما يقرب من 1.2 مليون من أصحاب الرهن العقاري الذين لم تتم إضافة مسارات جديدة لهم بعد نيسان 2022 والذين ظلوا أصحاب رهن عقاري في أيلول 2023. قمنا بمتابعة هؤلاء المقترضين ومقارنة أقساطهم وحجم ديونهم بين الفترتين. في الشكل 2 يمكن ملاحظة أنه منذ بداية التشديد النقدي ارتفع متوسط السداد الشهري لهذه القروض العقارية بشكل كبير، وأن معدل الزيادة كان أعلى كلما انخفض التصنيف الاجتماعي والاقتصادي لمكان إقامة المقترض. توضح الأعمدة الزرقاء الأقساط الشهرية الفعلية، والتي تأثرت من ناحية بارتفاع أسعار الفائدة، ومن ناحية أخرى - بالخطوات التي اتخذتها الأسر لخفض الأقساط (مثل السداد المبكر أو تمديد فترة السداد). تُظهر الأعمدة الصفراء متوسط معدل التغير في السداد الذي كان سيكون مطلوباً لو لم يقم المقترضون بإجراء تغييرات على شروط القرض، والتغيير الوحيد الذي كان سيحدث هو زيادة سعر الفائدة الأساسي. يمكن ملاحظة أنه بدون تغييرات أخرى في مبلغ الدين وخصائصه، كان معدل الزيادة في السداد الشهري للمقترضين الذين يعيشون في بلدات ذات تصنيف اجتماعي واقتصادي مرتفع أكبر. السبب الرئيسي لذلك هو تأثرهم الأكبر بمكون الفائدة الأساسية في نيسان 2022، ولكن من الواضح أنهم تعاملوا بجدية مع هذه المخاطر وخفضوا التأثير حال حدوثه - عندما ارتفع سعر الفائدة الأساسي.

هبطت عملة "بتكوين" المشفرة اليوم الخميس إلى أقل من 90 ألف دولار، في ظل تزايد المخاوف بشأن تأثير الذكاء الاصطناعي على أرباح شركات التكنولوجيا، وتراجع شهية...

سرّحت شركة موبيل آي الإسرائيلية للقيادة الذاتية حوالي 200 موظف من أصل 4000 موظف تقريبًا، معظمهم في إسرائيل. وعلم...

كشف نظام الديجيتال الوطني، اليوم عن حملة تجسس إيرانية، وصفت في دراسة مهنية أجرتها وحدة حماية السايبر...

تتوقع "أوبن إيه آي" نموًا لافتًا في قاعدة مشتركي خدمة تشات جي بي تي المدفوعة، مع تقديرات تشير إلى وصول عدد...

يتوقع الراصد الجوي أن يطرأ انخفاض ملموس على درجات الحرارة، اليوم الإثنين، ويكون الطقس مشمسا إلى غائم جزئي خلال ساعات النهار، مع أجواء دافئة نسبيا في النصف الأول...

تتوقف حركة المواصلات العامة في خط الحافلات التابع لشركة "ديرخ ايجد" رقم 422 الواصل...

تواجد صباح اليوم ناشطون وناشطات من حراك نقف معًا في مدينة طمرة، حيث أبلغوا...

أعلن مركز الفلك الدولي اليوم الاحد أن رؤية هلال رمضان مستحيلة يوم 17 شباط من...

هبطت عملة "بتكوين" المشفرة اليوم الخميس إلى أقل من 90 ألف دولار، في ظل تزايد المخاوف بشأن تأثير الذكاء الاصطناعي على أرباح شركات التكنولوجيا، وتراجع شهية...

سرّحت شركة موبيل آي الإسرائيلية للقيادة الذاتية حوالي 200 موظف من أصل 4000 موظف...

كشف نظام الديجيتال الوطني، اليوم عن حملة تجسس إيرانية، وصفت في دراسة مهنية أجرتها...

تتوقع "أوبن إيه آي" نموًا لافتًا في قاعدة مشتركي خدمة تشات جي بي تي المدفوعة، مع...